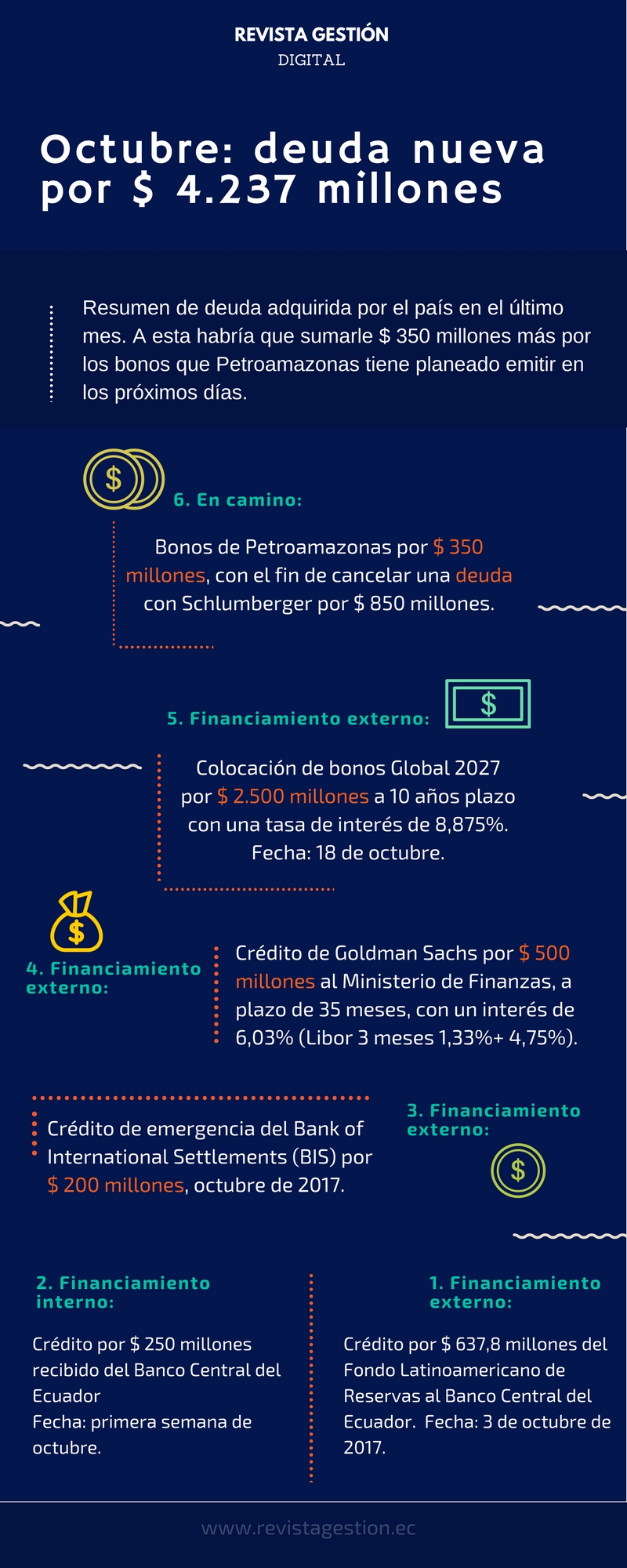

A continuación le presentamos un resumen de la deuda adquirida por el país apenas en el último mes. A esta habría que sumarle $ 350 millones más por los bonos que Petroamazonas tiene planeado emitir en los próximos días.

1. FINANCIAMIENTO EXTERNO

Crédito por $ 637,8 millones del Fondo Latinoamericano de Reservas (FLAR) al Banco Central del Ecuador (BCE), con el fin de fortalecer la balanza de pagos. A tres años plazo con uno de gracia. Fecha: 3 de octubre de 2017.

2. FINANCIAMIENTO INTERNO

Compra de $ 400 millones en certificados de tesorería (Cetes) por parte de Banecuador, con un crédito por $ 250 millones recibido del Banco Central del Ecuador por el concepto de “Casa para Todos”, más otros $ 150 millones para provisión de Cetes.

Fecha: primera semana de octubre.

3. FINANCIAMIENTO EXTERNO

Crédito de emergencia del Bank of International Settlements (BIS) por $ 200 millones, a un mes de plazo, con una tasa anual de 1,44%. El BIS otorga crédito solamente con una garantía (colateral). El Banco Central del Ecuador prendó 200.000 onzas troy del oro monetario por un mes para obtener este crédito de emergencia.

Fecha aproximada: 16 de octubre de 2017.

4. FINANCIAMIENTO EXTERNO

Crédito de Goldman Sachs por $ 500 millones al Ministerio de Finanzas, a plazo de 35 meses, con un interés de 6,03% (Libor 3 meses 1,33%+ 4,75%).

Más costoso que el crédito por $ 400 millones contra oro monetario a 4,35% otorgado en 2014.

Este crédito está garantizado por dos tipos de instrumentos del Banco Central del Ecuador: 1) 300.000 onzas troy del oro monetario valorizadas en $ 387 millones, y 2) $ 606 millones en bonos Global de propiedad del BCE.

-Estos últimos, por el monto de $ 606 millones, provienen de una colocación-canje de bonos del MinFin al BCE y su detalle es el siguiente:

Global 2022: $ 378 millones; Global 2023: $ 87 millones;

Global 2026: $ 41 millones.

-La colocación-canje se operativiza al canjear $ 650 millones que el BCE tenía invertido en bonos de deuda interna por $ 606 millones de bonos Global de deuda externa que se transan en el mercado financiero internacional.

Fecha: 14 o 15 de octubre.

5. FINANCIAMIENTO EXTERNO

Colocación de bonos Global 2027 por $ 2.500 millones a 10 años plazo con una tasa de interés de 8,875%.

Fecha: 18 de octubre.

6. EN CAMINO:

Bonos de Petroamazonas por $ 350 millones. El gerente de Petroamazonas, Alex Galárraga, señaló que la entidad emitirá bonos por este monto con el fin de cancelar una deuda con Schlumberger por $ 850 millones.

Elaboración: Consultora Multiplica.

Fuente: Ministerio de Finanzas, Banco Central del Ecuador y medios de comunicación.

Last modified on 2017-10-20